Dis-me quina edat tens i et diré l’assegurança que necessites (Expansión)

13.07.18

_

Casi 10 millones de españoles confían sus ahorros al seguro. Descubra los productos que más se ajustan a sus necesidades en función de su perfil de riesgo.

Casi 10 millones de españoles confían sus ahorros al seguro. Descubra los productos que más se ajustan a sus necesidades en función de su perfil de riesgo.

Los seguros de vida son productos con los que una persona puede cubrir las consecuencias del fallecimiento y la invalidez. Pero también sirven para tener una bolsa de dinero con la que disfrutar de la época de retiro.

Hoy en día, las prestaciones del seguro de vida suponen el 4% de la renta disponible de las familias según el informe Estamos Seguros de 2017, elaborado por Unespa y en el que hace una radiografía completa del sector.

Según este trabajo, cada vez son más los ahorradores que contratan estos productos para tener una renta complementaria a la pensión, contar con una mayor capacidad de consumo o atender otro tipo de necesidades en la etapa de jubilación.

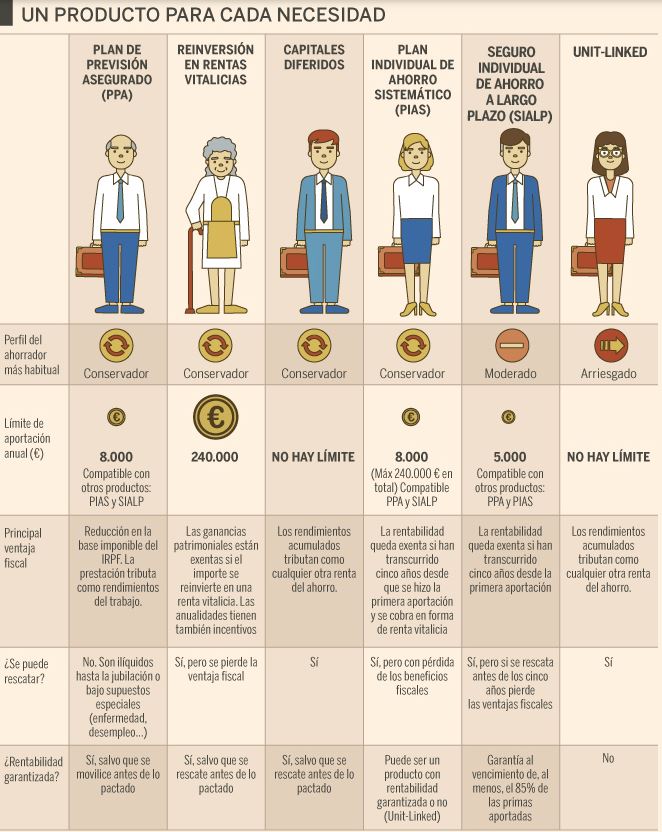

Dada su creciente aceptación, la oferta de los seguros de vida ha aumentado en los últimos años y existen distintos vehículos para cubrir las necesidades de todos los ahorradores. Estos son las peculiaridades de cada seguro de vida y los aspectos que hay que conocer, según Unespa:

Si quiere conocer dónde encaja usted, pinche aquí.

Plan de previsión asegurado (PPA): Son el equivalente a los planes de pensiones, pero en producto asegurador. Los PPA tienen idénticas características en cuanto a ventajas y tratamiento fiscal, con la gran diferencia de que con ellos el particular está asegurado. Otra baza de estos productos es que son completamente seguros para el cliente, dado que el riesgo de inversión a vencimiento lo asume la aseguradora, que garantiza una rentabilidad para el ahorro.

Los PPA están pensados para personas próximas a la jubilación, con edades de entre 56 a 65 años y tengan un perfil conservador. No se podrán rescatar antes de la jubilación, salvo en circunstancias excepcionales (enfermedad grave, desempleo de larga duración,…) aunque sí que se puede traspasar el dinero a otro PPA o a un plan de pensiones individual.

Su principal ventaja fiscal es que permite la reducción en la base imponible del IRPF. La prestación tributa como rendimientos del trabajo. La aportación media mensual que los españoles destinan a estos productos es de 146 euros. Tienen un límite anual de 8.000 euros.

En nuestro país hay 997.108 ahorradores que tienen contratado este tipo de seguro. En total, los PPA cuentan con un patrimonio bajo gestión de 12.416 millones de euros.

Rentas vitalicias y temporales. Son productos interesantes para personas que están más cercanas a la edad de jubilación o se encuentran ya retiradas de la vida laboral, con una edad comprendida entre los 65 y los 85 años. Una de las ventajas de estos seguros es que no tienen límite de aportación y al ser productos vitalicios, el cliente recibirá su ahorro periódicamente hasta el fallecimiento.

El capital para constituir la renta puede acumularse de forma inmediata o diferida. En el primer caso, la renta se comienza a percibir inmediatamente después de contratar el producto y suele formarse a través de una prima única.

Mientras que si la renta es diferida, desde el momento de la contratación del seguro hasta que se empieza a percibir la renta transcurre un período de tiempo que permite constituir la renta que se cobrará más adelante.

Estos productos tiene ventajas fiscales, pero están sujetas a circunstancias. Por ejemplo, la ganancia patrimonial obtenida por una persona de 65 años o más por la venta de un bien (segunda vivienda, acciones, fondos, etc.) queda exenta de tributar si reinvierte el importe de la venta en una renta vitalicia (con un límite de 240.000 euros). Cuando se empieza a cobrar la renta el tratamiento fiscal también es muy beneficioso, especialmente a partir de los 70 años.

La aportación media a estos productos suele ser 358 euros al mes. Actualmente 2,26 millones de personas en España tienen contratados estos seguros, que en conjunto gestionan 87.259 millones de patrimonio.

Capitales diferidos. A través de esta opción, el ahorrador acuerda con el seguro cobrar el capital acumulado, más la rentabilidad, en un solo pago en la fecha establecida. Son idóneos para personas de mediana edad, de entre 46 a 55 años.

Los rendimientos acumulados tributan como cualquier otra renta del ahorro. No hay límite de aportación anual, aunque de media, los españoles destinan 242 euros al mes en estos tipos de productos. En total 3,38 millones de personas en nuestro país escoge este vehículo para gestionar sus ahorros (48.237 millones de euros gestionados bajo esta fórmula).

Plan individual de ahorro sistemático (PIAS). Estos productos son perfectos para personas menores de 50 años que quieran ir ahorrando poco a poco (el límite anual de las aportaciones es de 8.000 euros, hasta un total acumulado de 240.000 euros).

La rentabilidad queda exenta si se han cumplido determinados requisitos, que consisten en mantener durante cinco años el capital y percibir lo ahorrado en forma de renta vitalicia.

Son idóneos para que los más jóvenes puedan ahorrar de forma fácil y paulatina, por lo que van dirigidos a personas de entre 18 y 50 años. Hoy en día, 1,63 millones de personas tienen contratados este seguro como vía de ahorro. Los PIAS tienen un patrimonio bajo gestión en España de 12.189 millones de euros.

Seguro individual de ahorro a largo plazo. Comúnmente conocidos como Planes de Ahorro a Largo Plazo o Plan de Ahorro 5. Estos productos se comercializan de dos maneras: en forma de seguro (los que se conocen como SIALP) o bien en forma de producto bancario (CIALP) y por lo tanto son vendidos por las entidades bancarias.

Creados en 2015, están pensados para un tipo de ahorrador de mediana edad, que quieran asumir un riesgo moderado para obtener una rentabilidad a largo plazo. El número 5 indica el periodo de tiempo que el ahorrador deberá mantener la inversión sin tener penalización, es decir, cinco años.

Estos productos garantizan al menos el 85% de las primas aportadas. Debido a su reciente aparición, sólo 567.553 personas en España tienen este producto contratado, al que suelen destinar una media de 221 euros al mes.

Unit-linked:. Para los perfiles más arriesgados, la oferta de los seguros de vida incluye estos productos, vinculados a distintos activos y en los que todo el riesgo lo asume el ahorrador, por lo que puede perder parte de su dinero.

Estos seguros están vinculados a una cesta de fondos y la particularidad es que dan opción al ahorrador de gestionar él mismo el dinero,con ciertas restricciones. Por lo general, ofrecerán al cliente una cesta con varias alternativas entre las que podrá elegir. Además suelen dar la posibilidad de realizar un número limitado de cambios de fondos a lo largo del año, con lo que se da la opción de tener capacidad de maniobra ante las turbulencias del mercado.

Actualmente, 654.785 personas han optado por esta vía para gestionar su ahorro, a la que destinan cerca de 255 euros al mes.